《逃不开的经济周期》 哈希解读

《逃不开的经济周期》| 哈希解读

关于作者

拉斯·特维德,知名趋势投资家,他的著作《金融心理学》《创新力社会》以及《趋势投资五十年》,都曾被译为多国语言,在金融从业者中享有很高的知名度。

关于本书

这本《逃不开的经济周期》问世于2006年,2008年被引入国内,2012年再版、2018年重印。对想要了解经济周期的读者以及跟经济周期息息相关的每个人来说,都称得上是一本必读的经典书目。

原书内容共分为五篇,前三篇是对经济周期理论发展历程的叙述与回顾,第四篇总结了经济周期的主要驱动力和应对策略,第五篇梳理了多种大类资产在不同类型的经济周期中的价格表现。

核心内容

你将听到:

什么是经济周期?它是怎么被发现的?

经济周期的驱动力是什么?

为什么房地产市场被称为“周期之母”?

面对经济周期,我们该如何应对?

你好,欢迎每天听本书,我是哈希。今天我要为你解读的书是《逃不开的经济周期》。

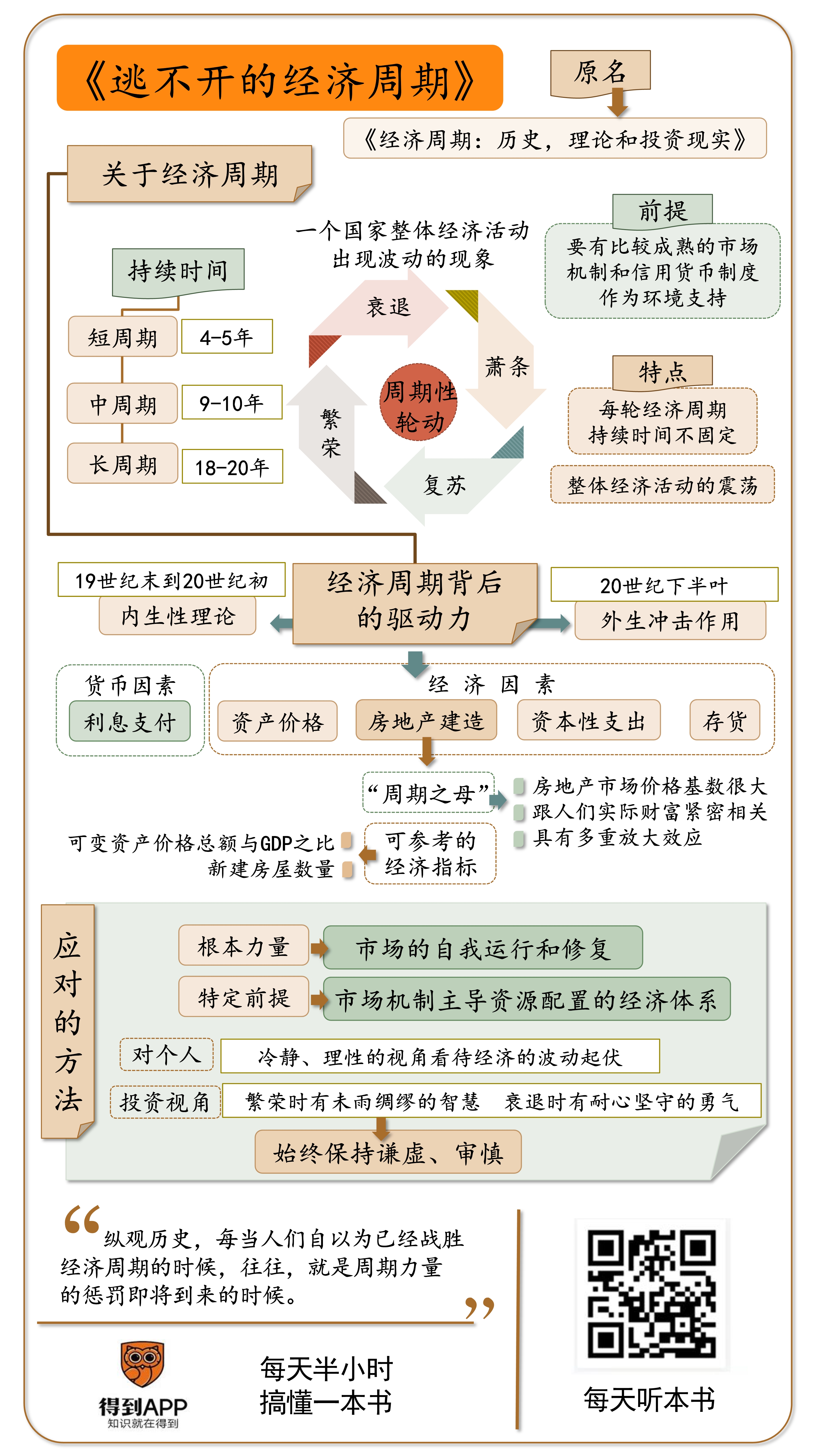

经济周期这个概念,你应该不陌生。经济周期的四个阶段,繁荣、衰退、萧条、复苏,是咱们在高中就接触过的概念。

今天要说的这本《逃不开的经济周期》,它的英文原名直译过来其实叫《经济周期:历史,理论和投资现实》,而“逃不开”这几个字,是2008年11月,它的第一版中文译本问世的时候添加上去的。当时正值全球金融危机的高峰,书名里增加的“逃不开”这几个字,跟当时的时局、市场的需求或许都有一定关系。不过,在读完全书之后,你会发现,“逃”这个字,恰恰是经济周期理论发展背后的一个重要驱动力。

什么意思呢?其实,人们研究经济周期的最初动力,主要来自面对经济危机时的恐惧和逃离心态。18世纪,欧美主要经济体处于资本主义早期阶段,市场经济迅速发展,与之相伴的,是经济危机的不定期来袭;但每一次危机之后,经济又会迎来新一波的发展。这样的周期性波动,吸引了许多经济学家投入研究。

但是,随着研究的深入,人们发现,即使没有外部冲击,经济的周期性波动似乎依然会自发地循环下去,繁荣、衰退、萧条、复苏的往复轮动,像是市场经济国家逃不开的一种宿命。而学者们对经济周期的探索方向,也逐渐从“逃离”转向了“共生”;希望能够通过理解周期运转的逻辑,来趋利避害。

今天的这本《逃不开的经济周期》,就比较全面客观地总结了人们在过去三百多年里,关于经济周期的主要理论成果。原书内容共分为五篇,前三篇是对经济周期理论发展历程的叙述与回顾,第四篇总结了经济周期的主要驱动力和应对策略,第五篇梳理了多种大类资产在不同类型的经济周期中的价格表现。

本书作者拉斯·特维德,是一位知名的趋势投资家,他的著作《金融心理学》《创新力社会》,以及《趋势投资五十年》,都曾被译为多国语言,在金融从业者中享有很高的知名度。而这本《逃不开的经济周期》,是一本面向大众的经济学读物,它问世于2006年,2008年被引入国内,2012年再版、2018年重印。对想要了解经济周期的读者以及跟经济周期息息相关的每个人来说,都称得上是一本必读的经典书目。何刚老师在他的得到专栏《财经大课》里,也曾经专门用了五讲,来介绍这本书。

今天的解读中,我们主要来看这么几个问题:首先,什么是经济周期?它是怎么被发现的?进一步再说说,经济周期的驱动力是什么。最后来探讨一下,面对经济周期,我们该如何应对。

好,先来说说,什么是经济周期。

其实,在咱们中国,早在西汉的时候,就有关于农业经济周期的记载。比如,司马迁在《史记》里,记录了从丰收、歉收、干旱到饥荒的一个12年农业周期。在《淮南子》和《盐铁论》里,也有过类似的描述。比如,《淮南子》里说的“三岁而一饥,六岁而一衰,十二岁一康”,讲的就是数个较短的3年周期是如何嵌套在一个较长的12年周期中的。这些都是公元前的事儿了。

根据本书作者考证,西方第一次出现“周期”这个词,是在1662年,比咱们晚得多。当时,英国经济学家威廉·配第在他写的《赋税论》这本书里,用“Cycle”这个词,来指代英国的农业周期,跟咱们刚才说的,中国西汉时候出现的“周期”概念比较类似。

但是,它们都不是本书题目里说的这个“经济周期”。本书作者比较认可的一个对经济周期的定义,出自美国经济学家韦斯利·米切尔。米切尔在他1913年出版的《经济周期》这本书里,对当时流行的经济周期理论作了简短的叙述,并给出了一个定义,说,经济周期是“一个国家整体经济活动中出现波动的现象”,在一个经济周期中,会依次出现扩张、衰退、收缩和复苏这四个不同的阶段,完整走过一轮需要的时间从1年到12年不等;一轮接一轮、周而复始,就形成了经济的周期性轮动。

作者提醒我们注意其中的两点:一是,每一轮经济周期的持续时间是不固定的;二是,当它发生的时候,你看到的是“整体经济活动”的震荡。而我们前面说的,中国西汉的时候出现的周期概念,以及十七世纪威廉·配第讲的“Cycle”,指的都是农业丰收、歉收的周期,虽然也能体现“震荡”,但不是经济的整体震荡,所以就不能叫作“经济周期”了。

那么,这种“整体经济活动”的震荡是什么时候开始有的呢?根据记载,在18世纪,荷兰、英国出现了多次大规模的经济危机,而每一次危机之后,经济又会复苏,然后迎来又一个高速发展阶段;等到进入19世纪,德国、美国也开始出现类似的情况。

这里,我们多花两秒,重复一下关键词——18世纪的荷兰、英国,19世纪的德国、美国。你肯定能发现一个共同点——它们都是当时世界上市场经济最发达的经济体。根据本书作者的总结,经济周期的出现,需要有比较成熟的市场机制和信用货币制度作为环境支持;在一个国家的具体表现通常是,工商企业在经济中占主体,并且在经济活动中,交易和标价的主要工具是有国家信用背书的纸币。因为只有满足了这些条件,一国经济才会变成一个“牵一发而动全身”的整体,出现我们前面所强调的、普遍性的震荡局面。

好,前面我们说了什么是“经济周期”。概括来说,它是出现在市场经济国家的,整体性、周期性的经济波动。站在今天的角度,这是很简单的一句话。但事实上,从经济周期这种现象出现,到它作为一个专门的概念被提出,这中间过去了整整一百多年。

为什么会这样呢?

我们可以借助书里的一个比喻,来理解这个问题。作者提到,我们可以把全球经济看成是一台运转中的机器。它体积庞大,内部装有各种活塞、齿轮,运转起来轰隆作响。

从这个视角来看,处在全球经济体系中的我们,其实就住在这台机器里面。在18、19世纪的时候,人们对机器的运转原理还不怎么了解;但是,他们能感觉到,时不时地,这台机器就会发生一次巨大的震荡,把他们的生活搞得一团糟。

想想,要是你遇到这种情况,会怎么办?肯定是要想办法避免这种震荡,对吧。这就是当时的人面对经济危机时的想法——我们怎么才能让它不发生?或者说,怎么才能逃开它?

一开始,学者们倾向于认为,经济的繁荣与危机是由一些外部冲击或者政策失误引起的。那么,照这个思路,只要找到那个导致经济危机产生的具体因素,然后对症下药,就能解决问题了。早期的研究者们确实找出了各种各样的因素,比如货币供给、利率和流通速度等货币因素,投资、储蓄、消费、生产等实际因素,还有公众信心、非理性、恐慌等超现实的因素。但是,围绕这些因素形成的理论都比较散碎、不成系统。

作者指出,这背后的原因在于,这些学者还没有意识到经济危机的发生是周期性的;即使没有任何触发性的因素出现,这种周期性的现象也会发生。

后来,一个关键人物登场了。这个人叫克莱门特·朱格拉,是一位来自法国的经济学家。他在1862年出版了一本书,叫《论德、英、美三国经济危机及其发展周期》。

在这本书里,朱格拉通过对于过往经济数据的统计分析,第一次论证了,过去发生在这些国家的经常性的经济危机“并不是一些简单的相互独立的事件,而是经济组织内在的不稳定性、周期性重复发作的体现”。

正是他提出的这个“周期性”,点明了经济不稳定现象背后的动态变化规律;也让这本书在经济学发展史上,有了革命性的意义。因为,从这一刻开始,我们这个世界才算真正“发现”了经济周期。用著名经济学家熊彼特的话来说就是:朱格拉发现了新大陆,而在这之前,人们只是发现了大陆附近的一些岛屿而已。

对“发现”这个词,作者还特别在书里做了解释。他说,在科学界有一种常见的情况,就是,当一些重要的现象发生的时候,可能会有很多学者去描述它、讨论它,但这并不算是一种“发现”;只有当有人充分认识到这种现象所包含的重要意义的时候,它才算是真正地被“发现”了。

所以,在朱格拉这个“发现”横空出世之前,经济学家们通常会说,自己研究的是“经济危机”;而在此之后,他们的研究对象,才真正变成了“经济周期”。

除了提出“周期性”这个概念以外,朱格拉通过数据研究,进一步把经济周期划分为了“上升”“爆发”和“清算”等不同阶段,并指出,一个经济周期的平均长度为9-10年。但是后来,也有一些学者提出了不同的看法。总体来看,目前学界关于经济周期持续时间的主流看法有三种,第一种是“短周期”,4-5年;第二种是“中周期”,就是朱格拉提出的9-10年;第三种是“长周期”,18-20年。

之所以会有这样的差异,是因为经济学家们追踪经济周期时的指标选取不同。值得注意的是,周期越长,经济数据中模糊和难以理解的细节就越多;因此,通常来看,对周期预测的准确度与周期的长度成反比,换句话说,就是周期越长,越难预测得准。

好,刚才我们说的是,什么是经济周期,以及它是怎么被发现的。下面我们再来说说,经济周期背后的驱动力是什么。

刚才我们提到了,面对经济危机的反复出现,一开始学者们以为,每一次危机都是由特定的冲击或者失误造成的,是可以避免、可以逃开的;但朱格拉的研究成果,让人们意识到,危机的发生是周期性的;繁荣、衰退、萧条、复苏的循环轮动,像是市场经济逃不开的一种宿命。

朱格拉对当时主流观点的冲击,到这儿还没结束。他在1862年出版的那本书里,还抛出了这么一句话:“萧条的唯一原因,就是繁荣。”(这里说的萧条,就是我们一直说的经济危机。)朱格拉认为,萧条的到来,其实说明,经济处于正常的运行轨道上,没有萧条才意味着某些方面出错了。

可以看到,朱格拉的这个观点,基本跟当时的主流观点是反着来的。而这两种相反的论调,其实就反映了,几百年来经济学家们一直争论不休的一个问题:经济周期这种现象,到底是内生的还是外生的?

从19世纪末到20世纪初,以朱格拉等学者为代表的、强调经济周期内生性的理论,在学界变成了主流。这一派的主要观点是:即使没有外生冲击,经济的周期性波动仍然能够内生地循环下去;繁荣的年代,为萧条埋下了伏笔;而萧条的时节,又在悄然孕育着繁荣。中国有句古话,“祸兮福之所倚,福兮祸之所伏”,内生性一派的观点,似乎也带了些这样的味道。

而进入20世纪下半叶之后,新出现的经济周期理论则更强调外生冲击的作用,比如货币主义强调的货币冲击,真实经济周期理论强调的生产率冲击、政府采购冲击,等等。他们认为,这些外生冲击会通过多种机制,传导到经济的各个部分,从而带来整体性的经济波动。

回顾学者们的这些对经济周期形成机制的讨论,我们会发现,尽管问题复杂、观点众多,但大家都认同的是,使经济周期能够持续运转的某种系统必然是存在的,只是这个谜题我们尚未解开。作者从目前的众多研究成果中,提取出了造成经济周期的5个主要因素,分别是利息支付、资产价格、房地产建造、资本性支出,还有存货。其中,利息支付被叫做“货币因素”,另外四个被统称为“经济因素”。

这里面每个因素的具体传导机理,你可以不用挨个去研究。我们来整体理解一下,它们对经济周期的驱动作用。还是回到作者为我们构建的那个比喻,把全球经济看做一台运转中的机器。那么,这五个因素就像是驱动机器运转的五个巨大的活塞,它们各自上下运动的速度是不同的,在某个特定的时点,这些活塞会同时到达最低点的位置,产生一股巨大的撞击力量,造成经济机器内部的大震荡。这个时候,经济危机就发生了。之后,这五个活塞又会各自运动起来,带领我们进入新一轮的周期。

在本书提到的、经济周期的所有驱动力中,作者尤其强调了房地产的作用。他甚至把房地产市场称作“周期之母”。而后来,这个说法也在学界和业界被广泛引用。

其实,房地产市场对经济的影响非常大这件事,咱们多少都有感觉。全球历史上大的经济危机,很多都和房地产有关。比如,1929年美国经济大萧条,与房地产泡沫破裂以及随后的银行业危机有很大关系;1991年,日本房地产崩盘后,陷入失落的二十年;1998年,东南亚房地产泡沫破裂后,多数经济体落入中等收入陷阱;2008年美国房地产泡沫引发的次贷危机,最终演变成全球性的金融危机。

但是,为什么房地产对经济的影响会这么大呢?本书作者用现实数据和几个简单的计算,让我们更直观地看到了这背后的逻辑。

作者选取了经济表现中规中矩的一年,2004年,作为数据样本。在这一年,全球可变价格资产的总额,是全球GDP的4-5倍。这里说的“可变价格资产”,顾名思义,就是价格不固定、会发生变化的资产,比如股票、债券、房地产,等等。在2004年全球的可变价格资产中,房地产占了大约一半。也就是说,2004年,全球房地产价格总额大约是GDP的2倍多。

那么具体到中国,又是怎样的呢?我找到了更近的数据。2020年,中国住房市值与 GDP之比是414%,大约是四倍。我们接下来就把这个数据,带入作者后续的计算思路。

我们都知道,资产价格的变化,会影响我们手里的财富;而财富的增减,又会影响到我们的支出。研究表明,这个影响的比例一般是4%。

看起来,这个数似乎不大。但我们设想一下,如果在经济繁荣的时候,房价从GDP的4倍变成了5倍,之后又掉头向下跌了1/5,也就是GDP的100%;这样的财富损失,再乘以4%,那么,如果用支出法计算的话,当年GDP的实际增长就会损失100%×4%=4%。也就是说,如果原本当年GDP增长能够达到6%,那么在房地产价格波动的影响下,实际增长率可能只剩下2%。

当然,这只是一个非常简化的计算,实际情况要复杂得多。但作者进行这一番计算的目的,是为了让我们看到,由于房地产市场的价格基数很大,并且它跟人们的实际财富紧密相关,因此,房地产市场的价格波动,才会对经济的整体状况产生这么大的影响。

不仅如此,房地产市场还具有多重放大效应。比如,房地产价格会对房地产开发和建造产生影响,而房地产建造也是GDP的重要组成部分。因此,房地产市场对经济的实际影响,可能比我们刚才算得还要大。在书中,作者还通过一篇来自国际货币基金组织的研究论文,向我们展现了,房地产价格下跌的后果比股市萧条要严重得多。

1933年,美国人霍默·霍伊特对芝加哥过往103年间的房地产交易数据,以及周围相关的所有商业、政治与人口统计事件进行了研究,得出了一个重要结论:房地产存在18-20年的周期,这是一个缓慢但振幅巨大的周期;在他所研究的103年中,每一次房地产危机与整体经济的恶化是同步的。霍伊特发现的这个周期,就是我们之前提到的,三种主要的经济周期类型里的一种,通俗的叫法是“长周期”或“房地产周期”。

基于刚才讲的这些内容,我们在观察房地产周期的时候,可以部分地参考书中提到的几个经济指标。

第一个指标,是可变价格资产总额跟GDP之比,如果这个数在上升,意味着经济正在走向繁荣;反之,则意味着经济有衰退的趋势。

第二个指标,是新建房屋数量。作者在这里给出了一个预判经济萧条的具体方法:如果当前的房价,比之前最低谷的时候,已经上涨了40%-55%,而与此同时,新开工建设的房屋数量增长减缓,甚至开始了负增长,那么这就意味着,这一轮的房地产繁荣快到头了。

《哈佛商业评论》杂志中文版主编何刚老师,在他的得到专栏《财经大课》里,还提到了一个更简单的、判断房地产周期的指标,他说:如果你买房,感觉申请贷款越来越难,首付要求越来越高,房贷利率不断上升,房价也就基本到头了。你如果觉得有道理,也可以做个参考。

好,以上,就是《逃不开的经济周期》这本书里,我想跟你分享的重点内容。咱们来总结一下:

经济周期是指出现在市场经济国家的,整体性、周期性的经济波动。人们研究经济周期的最初动力,主要来自面对经济危机时的恐惧和逃离心态。

面对经济危机的反复出现,一开始学者们以为,每一次危机都是由特定的冲击或者失误造成的,是可以避免、可以逃开的;但朱格拉的研究成果,让人们意识到,危机的发生是周期性的;繁荣、衰退、萧条、复苏的循环轮动,像是市场经济逃不开的一种宿命。而学者们对于经济周期的探索方向,也逐渐从“逃离”转向了“共生”。

目前学界关于经济周期持续时间的主流看法有三种,分别是4-5年的“短周期”,9-10年的“中周期”,还有18-20年的“长周期”。其中,“长周期”也被称为“房地产周期”。

本书作者把房地产市场称为“周期之母”。原因是,房地产市场不仅价格基数很大,跟人们的实际财富紧密相关,并且还具有多重放大效应。因此,房地产市场的价格波动,会对经济的整体状况产生巨大的影响。

最后,我们来借着本书的书名,讨论一个问题:如果经济周期注定“逃不开”,我们该如何应对呢?

对于国家来说,头疼的肯定是经济周期里的萧条阶段。早期的经济学家一般假定,在萧条期内,即使不进行干预,经济也会自己回到增长的路径上;有些学者还进一步提出,人为干预会对经济的回暖起到反效果。也有很多学者站在相反的一边,认为,政府应当通过财政刺激、货币刺激等政策干预,把经济带出低谷。

在过去的许多年里,西方经济学的钟摆都在干预和放任之间来回摆动,两派学者争论不休。不过,作者也提醒我们,不管是主张干预的一派,还是主张放任的一派,他们都是市场经济的维护者,都承认,要让经济回到正轨,根本力量还是来自市场的自我运行和修复。

因此,所有这些讨论,都是建立在“市场经济”这个特定前提下的。从更长远的视角来看,经济周期只是300多年里,我们的经济社会发展到某一特定阶段的现象。

当然,在你我可预见的未来里,我们还将继续生活在由市场机制主导资源配置的经济体系中,这也就意味着,我们每一个人,都要长久地与经济周期相伴而行。

而对个人来说,了解经济周期的意义,或许就在于,帮助我们以更冷静、理性的视角看待经济的波动起伏。了解到,繁荣不会永生永续,衰退也不是繁荣的对立面,二者是相伴相生、不可分割的一个整体。从投资的视角来看,理解了经济周期的存在,就不会期望着牛市一直持续,也不用担心市场从此“一熊不振”;就会明白,投资中最可贵的,是在繁荣时有未雨绸缪的智慧,衰退时亦有耐心坚守的勇气。

回顾经济周期现象诞生以来的300多年,我们还能发现一件有趣的事。那就是,人类总是健忘的,在稳定与繁荣的时期,人们很容易忘记经济周期,甚至会质疑它的存在;而在衰退和萧条的时期,人们对经济周期的关注度则会陡然上升。因此,人类对经济周期的研究,本身就有“周期性”。

但无论如何,我们都需要记住的是,在我们目前身处的这台经济机器中,周期的力量总是存在的,而它内部的运行逻辑,就连世界上最聪明的头脑们都还无法参透。因此,面对这样一种力量,最明智的选择或许就是,始终保持谦虚、审慎。因为,纵观历史,每当人们自以为已经战胜经济周期的时候,往往,就是周期力量的惩罚即将到来的时候。

以上就是这本书的精华内容,你可以点击音频下方的“文稿”,查收我们为你准备的全文和脑图。原书电子版已经为你附在最后,欢迎你进行拓展阅读。你还可以点击“红包分享”按钮,把这个音频免费分享给你的朋友。

恭喜你,又听完了一本书。

划重点

-

人们研究经济周期的最初动力,主要来自面对经济危机时的恐惧和逃离心态。

-

繁荣不会永生永续,衰退也不是繁荣的对立面,二者是相伴相生、不可分割的一个整体。

-

对个人来说,了解经济周期的意义在于,让我们能够更加冷静、理性地看待经济的波动起伏。